aktualisiert im Mai 2013:

Interne Bank-Papiere: Spekulation

mit Nahrungsmitteln "im Prinzip nicht akzeptabel"

Zur Nahrungsmittelspekulation deutscher Banken und Investoren hat die Organisation Foodwatch umfangreich recherchiert, dabei vertrauliche interne Dokumente erhalten, aus denen hervorgeht, dass etwa die Deutsche Bank und die Allianz intern der Meinung sind, solche "Spekulationen können für Landwirte und Verbraucher gravierende Folgen haben". Deshalb seien sie "im Prinzip nicht akzeptabel" (englisches Original).

Quelle: Foodwatch.de

Allianz-Analysten wollten in einem von Foodwatch ausgegrabenen vertraulichen Dokument (Ausriss oben) im

Juni 2012 "nicht ganz von der Hand weisen", dass "die Spekulation übermäßige Preisentwicklungen zumindest fördert, und zwar in beide Richtungen". Deutsche Bank-Chef Jürgen Fitschen musste im März

2013 dem Entwicklumngsausschuss des Bundestages Rede und Antwort stehen, weigerte sich, Detailfragen zu beantworten. die Bank spekuliert auch weiter mit Nahrungsmitteln. (siehe spiegel-online und eine Pressemittelung der Grünen). Im Mai 2013

hat die Hilfsorganisation Oxfam eine neue Studie

"Hungerroulette" vorgestellt. Darin wird der Gewinn deutscher Finanzinstitute aus der Verwaltung spekulativer Nahrungsmittelfonds in

2012 auf 116 Millionen Euro beziffert. allein die Allianz soll 62 Milliuonen Euro Gewinn erwirtschaftet haben. Der Hintergrund:

Hunger nach Profit

von Meinrad Heck (Mai 2012)

Das Geschäft mit dem Elend ist für manche deutsche Bank außerordentlich lukrativ. Jedenfalls solange ihr niemand auf die

Schliche kommt. Banken spekulierten mit Nahrungsmitteln und sie finanzierten Rüstungskonzerne. Darunter solche mit weltweit geächteter Streubombenmunition. Die Geldhäuser und ihre Kunden machten

Profit mit der Not von Menschen, in letzter Konsequenz manchmal auch mit deren Tod.

Die Herren im vornehmen Steigenbergerhotel Herrenhof zu Wien wünschten anregende Lektüre. Das Team der Landesbank

Baden-Württemberg hatte im März 2012 zwischen Snacks und Kaffee eine solche zu bieten. Angereist waren Investoren und Spezialisten für Edelmetalle, Erdöl oder Wasser und Grundnahrungsmittel.

Commodities werden sie in der Finanzwelt genannt. Rohstoffe, in milliardenschwere Fonds verpackt, mit den sich viel Geld verdienen lässt. Das treibt nicht nur die Preise nach oben, sondern oft

auch den Hunger derjenigen, die ihr Essen nicht mehr bezahlen können.

Von der Knappheit der Ressourcen "profitieren"

Auf der Suche nach immer neuen Anlagemodellen hatten die Finanzdienstleister nach der Jahrtausendwende auch den Agrarsektor

entdeckt. Glasklar rät die Landesbank Baden-Württemberg, in dieses Geschäft einzusteigen. Einer ihrer Fonds investiert laut LBBW-Eigenwerbung in "lebensnotwendige Dinge wie Wasser oder Nahrung".

Die Stuttgarter Landesbanker lassen dabei keinen Zweifel an ihren Zielen und denen ihrer gut betuchten Klientel. Es geht um den "Rohstoff- und Ressourcen-Bedarf der Welt" und vor allem darum,

"von der Knappheit dieser Güter zu profitieren".

Manchmal werden die Herren Banker auch bescheidener. Dann, wenn sie sich ertappt fühlen. Fast zeitgleich zum LBBW-Investorenevent

im Wiener Herrenhof veröffentlichte die Hilfsorganisation Oxfam in Deutschland eine Studie zur Spekulation mit Nahungsmitteln und den tödlichen Folgen für die Ärmsten auf dem Globus. "Mit Essen

spielt man nicht", hielt die Studie den Bankern vor. Solch deutliche Worte sind nicht gut fürs Image und damit auch nicht gut fürs Geschäft. Letzteres – und nur das – trifft Banker immer ins

Herz. Sie selbst, sagen sie dann gerne, spekulieren nicht, nur ihre Klientel. Mit ihren Investmentprodukten "erfüllt die LBBW den Bedarf ihrer Kunden nach Diversifikation ihres Portfolios",

erklärt die Landesbank auf Anfrage.

Elf Milliarden an Nahrungsmittelpreise gekoppeltes Anlagevermögen

Die LBBW hat dieser Oxfam-Studie zufolge über mehrere Fonds fast 200 Millionen Euro in sogenannten Agrarrohstoffen angelegt. Wer

als Finanzakteur diesem "Megatrend" folgt, ist etwa mit Düngemitteln und Saatgut, mit Agrartechnologie, Biotechnologie oder Fleischproduktion "in allen Bereichen entlang der Wertschöpfungskette

global positioniert". Es geht um Soja, Weizen, Mais, Kaffee, Zucker, Baumwolle, "Lebendschweine" oder auch "Lebendrinder". Weltweit und mit dem zigfachen Volumen der vergleichsweise kleinen LBBW

agieren etwa die Allianz (6,2 Milliarden Euro) oder die Deutsche Bank (fast 4,6 Milliarden Euro) in diesem Sektor. Die Volksbank-eigene Union Investment hat 132 Millionen platziert, die Deka

Investment der Sparkassen knapp 103 Millionen Euro. Der Oxfam-Studie zufolge kommen alle deutschen Finanzinstitute auf ein "an Nahrungsmittelpreise gekoppeltes Anlagevermögen" von 11,4 Milliarden

Euro.

Das sei ausdrücklich nur "ein Näherungswert", der immerhin ein Sechstel des weltweiten Anlagevolumens in diesem Sektor ausmacht.

Fast alle wetten über die Warenterminbörsen auf steigende Nahrungsmittelpreise. Und (fast) alle verdienen daran. Die Banken an ihren Provisionen, die Fondsmanager an ihren Verwaltungsgebühren,

die Investoren an steigenden Kursen und Preisen. Verlierer sind die Armen, die sich ihr täglich Brot nicht mehr leisten können.

LBBW: Spekulation nicht automatisch preistreibend

So sehr die Landesbank Baden-Württemberg ihre Kundschaft lockte, von der weltweiten Ressourcenknappheit "zu profitieren", so wenig

mag sie in den Verdacht geraten, sich und ihre Klientel an der Not anderer zu bereichern. Es sei, erklärte die Bank auf Nachfrage, schwierig, einen Zusammenhang zwischen Investitionen durch

Terminmarktgeschäfte und steigenden Agrarpreisen nachzuweisen. Spekulation wirke "nicht automatisch preistreibend". Lebensmittelpreise würden stark durch externe Faktoren wie das

Bevölkerungswachstum, Biospritproduktion oder Naturkatastrophen wie Dürre, Brände oder Überschwemmungen beeinflusst. Außerdem könnten Terminmarktgeschäfte "nicht die Fundamentaldaten

(Anbaufläche, Wetter, Ernte, physische Nachfrage, Substitution etc.) verändern".

Tatsächlich waren 2007/2008 weltweit die Nahrungsmittelpreise explodiert und hatten Millionen von Menschen aus Entwicklungsländern

in den Hunger und viele von ihnen in den Tod getrieben. Jener profitable Ressourcenfonds der LBBW war in der gleichen Zeit um 25 Prozent im Wert gestiegen und nach Platzen der Spekulationsblase

fast um die Hälfte eingebrochen. Genau diese Spekulationszusammenhänge, welche die LBBW von sich weist, sieht etwa der Sonderberichterstatter für das Recht auf Nahrung der Vereinten Nationen,

Olivier de Schutter. Die Auswirkungen dieser Hungerkatastrophe "wurden durch Spekulation verschärft", wettert er in einer UN-Studie.

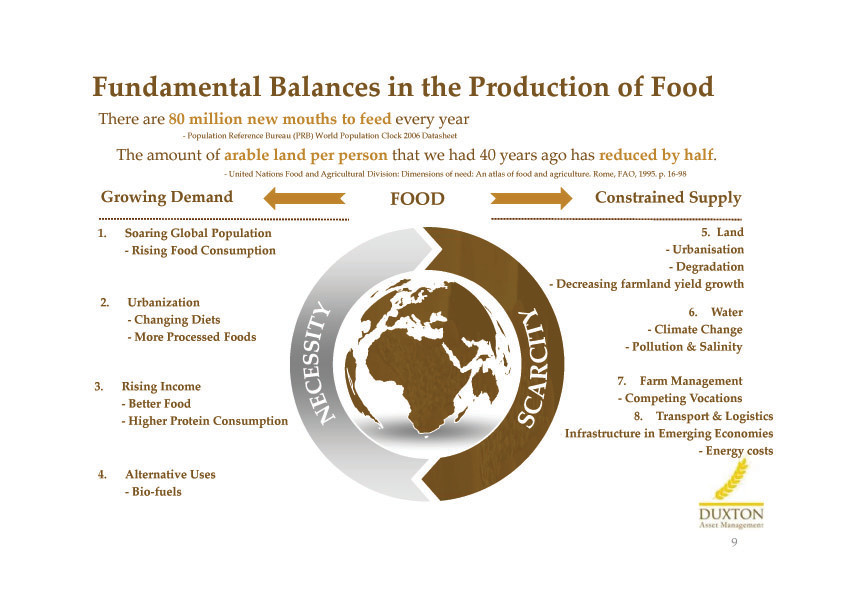

Die größten Spekulationen mit der Not finden außerhalb Deutschlands, wenngleich mit deutscher Beteiligung, statt. In Singapur ist eine Duxton Asset Management beheimatet, die über eine Deutsche Asia Pacific Holding ein Joint Venture mit der Deutschen Bank betreibt. Duxton reduziert das Problem und den zu erzielenden Profit aus dem "Growing Demand", der immer weiter steigenden Nachfrage, auf wenige Zahlen: Jedes Jahr wollen laut einem als vertraulich gekennzeichneten Duxton-Papier, das im Internet kursiert, weltweit "80 Millionen neue Münder gefüttert" werden.

In den Schwellenländern steige das Einkommen, weswegen die Menschen sich bessere Nahrung und einen "höheren Proteinverbrauch"

leisten könnten. Die Ackerbaufläche pro Kopf der Weltbevölkerung habe sich in den letzten 40 Jahren allerdings halbiert. Wohl dem, der in solche Flächen investiert. Das ist der

Markt.

Also geht dieser "Global Investor" nicht nur, aber auch, im Auftrag der Deutschen Bank und ihrer hauseigenen DWS-Fonds, auf die

auch gerne die LBBW verweist, weltweit auf die Suche und hinterlässt von Singapur aus seinen "Agriculture Footprint". Zum Beispiel in Russland, Südamerika, Mexiko, Australien, Indien, Laos,

Vietnam, Kenia, Tansania, im Kongo oder in Südafrika. Farmland wird gekauft und zu großen, rentablen Einheiten zusammengelegt. Kleinbauern verlieren ihre Existenz.

Auf der Website einer Investment-Tochter der Deutschen Bank taucht denn folgerichtig auf, was ein Anleger in den goldenen Tresor

seines Portfolios zu legen hat: Edelmetall, Erdöl und ein paar Säcke Mais.

Bei so vielen negativen Schlagzeilen kommt auch die Landesbank Baden-Württemberg mit ihrem zweifelhaften Commodity-Engagement ins

Grübeln. Jedenfalls dann, wenn sich die kritischen Nachfragen und Studien häufen. Noch hat sie ihre Investments im Kundenauftrag zwar nicht beendet. Auch sie verdient immer noch an der

Spekulationsfreude ihrer Kundschaft und am Hunger. Auf Nachfrage erklärt ein Sprecher jedoch, dass die Bank hausintern "berät, ob sie weiterhin Fonds mit Nahrungsmittelbezug anbietet". Die LBBW

Asset Management habe zudem bereits "auf die Nachfrage reagiert und eine Produktalternative für Anleger auf den Markt gebracht, die bei Rohstoffinvestments einen Nahrungsmittelbezug vermeiden

möchten". Darüber hinaus seien neue Anlageprodukte mit Bezug zu Agrarrohstoffen "nicht geplant".

Deutsche Geldhäuser und Streubombenmunition

Ähnlich eifrig auf dem Rückzug waren die Landesbanker schon einmal gewesen. Vor zwei Jahren, und wiederum erst, nachdem sich die kritische Organisation "Facing Finance" sehr detailliert mit dem Engagement deutscher Geldhäuser bei US-amerikanischen Herstellern von Streubombenmunition beschäftigt hatte. Auch da gab es im Portfolio der Landesbank Baden-Württemberg einiges zu entdecken. Jahrlang hielt der hauseigene "Genius Strategie Fonds" Tausende von Aktien US-amerikanischer Rüstungsunternehmen. Das allein wäre noch nichts Besonderes. Auch Daimler hat mit EADS eine Rüstungstochter. MTU am Bodensee ist ein Rüstungsunternehmen. Rheinmetall, Heckler & Koch, sie alle werden über die verschiedensten Instrumente direkt oder indirekt von deutschen Banken finanziert.

Die US-Aktien im LBBW-Fonds waren dagegen deutlich brisanter. Unternehmen wie Textron Inc., General Dynamics oder Raytheon Co. und Lockheed Martin Corporation standen und stehen allesamt im – zum Teil bestätigten – Verdacht, weltweit geächtete Streubombenmunition herzustellen oder an der Herstellung beteiligt zu sein. Die LBBW hatte fast 4000 Aktien dieser Unternehmen in ihrem Genius Strategie Fonds. Nachdem die Rechercheure von Facing Finance diesen Skandal öffentlich gemacht hatten, zog sich die LBBW 2010 von den umstrittenen Engagements zurück und verkaufte die Aktien. In noch stärkerem Maß war die Deutsche Bank bei den gleichen US-Unternehmen engagiert. Auch sie will angeblich aus ihren mehr als 400 Millionen Euro schweren Engagements ausgestiegen sein. Laut Facing Finance hat die Bank aber noch nach ihrer Ausstiegsankündung an ein einschlägig bekanntes Unternehmen Kredite vergeben.

In eine solche "Ausstiegslüge", wie Kritiker es nennen, wollen baden-württembergische Landesbanker nicht verwickelt werden. Auf Nachfrage erklärten die Landesbanker, ihre LBBW Asset Management fungiere bei dem strittigen Genius Strategie Fonds "lediglich als Kapitalanlagegesellschaft, nicht als Fondsmanager". Sie sei deshalb "nicht für die Titelselektion und -allokation verantwortlich, sondern prüft nur deren Konformität mit den Anlagerichtlinien des Fonds". Also übersetzt: verantwortlich für das Etikett, nicht den Inhalt. Die LBBW schließt "vor dem Hintergrund der UN-Konvention zum Verbot von Streumunition, die am 1. Oktober 2010 in Kraft trat und von der Bundesrepublik Deutschland ratifiziert wurde, für ihre Investmentfonds eine Investition in Streumunition produzierende Unternehmen aus", heißt es in der Antwort. Ein kleines Hintertürchen hat sich die LBBW allerdings offen gehalten: "Von diesem Grundsatz kann nur auf ausdrücklichen Kundenwunsch abgewichen werden."

PS:

Die LBBW hat unterdessen erklärt, die Spekulation mit Nahungsmittelfonds zu beenden.

Lesenswert dazu auch die Homepage "Right to food" des

Schweizer Bankenkritikers, Soziologen und UN-Vertreters Jean Ziegler.